Qu’est-ce qu’une rétrocession d’honoraires ?

De façon générale, on appelle « rétrocessions d’honoraires » les « sommes reversées par un membre d’une profession libérale, de sa propre initiative et dans le cadre de la mission qui lui est confiée par son client, soit à un confrère, soit à une autre personne exerçant une profession libérale complémentaire à la sienne » (voir BoFIP paragraphe 70).

Les artistes-auteurs peuvent-ils faire des rétrocessions d’honoraires ?

Oui.

L’administration fiscale précise : « Sont qualifiées de professions libérales, les professions dans lesquelles l’activité intellectuelle joue le principal rôle et qui consistent en la pratique personnelle d’une science ou d’un art. » (voir BoFIP paragraphe 1).

En conséquence, fiscalement les artistes-auteurs et autrices sont rattachés aux professions libérales. C’est pourquoi ils peuvent faire des « rétrocessions d’honoraires » à des confrères ou consœurs. Ainsi les sommes reversées par un artiste-auteur à un autre artiste-auteur, de sa propre initiative, dans le cadre d’une collaboration, d’une mission confiée par un client ou d’une commande, constituent des rétrocessions d’honoraires. Cela peut concerner notamment les co-auteurs d’une œuvre.

Par exemple, dans le cadre d’un appel d’offre, si le marché est attribué à un groupement solidaire de plusieurs artistes-auteurs, un mandataire unique doit être désigné pour représenter le groupement auprès du commanditaire. Le commanditaire versera la totalité du prix de la commande à l’artiste-auteur mandataire. A charge pour ce dernier de reverser à ses confrères ou consœurs la somme qui leur est due. Les sommes que reverse le mandataire sont des rétrocessions d’honoraires.

Comment faire une rétrocession d’honoraires ?

Dans la pratique, chaque artiste-auteur bénéficiaire de la rétrocession facture normalement sa propre collaboration à l’artiste-auteur mandataire.

L’artiste-auteur mandataire règle normalement ces factures.

Nota bene : Ne pas confondre les rétrocessions d’honoraires avec le paiement de sous-traitants, ni le paiement de simples dépenses professionnelles, c’est-à-dire des dépenses en dehors du cadre de la mission d’un client et concernant des fournisseurs qui ne sont ni des confrères, ni des personnes exerçant une profession libérale complémentaire à celle de l’artiste-auteur.

Comment déclarer fiscalement et socialement les rétrocessions d’honoraires ?

- Les rétrocessions d’honoraires à des confrères ou consœurs sont neutres fiscalement et socialement pour l’artiste-auteur qui les verse (le mandataire).

Ces sommes ne font que transiter par les comptes du mandataire. Elles n’ont pas d’incidence sur son bénéfice non commercial. En effet :- Si l’artiste-auteur mandataire est en micro-BNC, les sommes doivent être exclues de son chiffre d’affaires (ses recettes) dans ses déclarations fiscales et sociales.

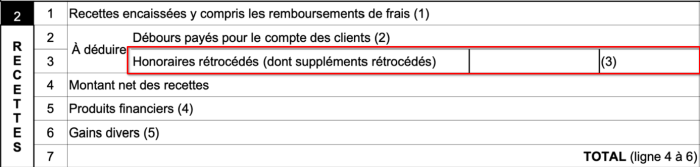

- Si l’artiste-auteur mandataire est en déclaration contrôlée (aux frais réels), les sommes reversées à ses confrères ou consœurs viennent en déduction de ses recettes encaissées. Elles n’ont donc pas d’incidence sur les déclarations fiscales et sociales de son bénéfice non commercial. Dans sa comptabilité, les sommes reversées sont mentionnées en « Honoraires versés rétrocédés » (compte n° 622650) et apparaîtront sur la ligne 3 du formulaire 2035.

Ainsi les sommes versées rétrocédées ne sont pas imposables et, par conséquent, ne donnent pas lieu au versement de cotisations sociales. Elles ne sont pas à déclarer à l’Urssaf Limousin.

- Corrélativement, les honoraires rétrocédés doivent être pris en compte pour la détermination des recettes du ou des bénéficiaires de la rétrocession.

Les sommes perçues par les confrères ou consœurs constituent des recettes qui doivent être déclarées fiscalement et socialement. Ainsi :- Si l’artiste-auteur qui encaisse la somme rétrocédée est en micro-BNC, il doit inclure le montant dans son chiffre d’affaires (ses recettes) pour ses déclarations fiscales et sociales.

- Si l’artiste-auteur qui encaisse la somme rétrocédée est en déclaration contrôlée (aux frais réels), il doit également inclure le montant dans son chiffre d’affaires pour la détermination de son bénéfice non commercial. Dans sa comptabilité, les sommes encaissées sont incluses dans les autres « Recettes encaissées » (des comptes n° 706…) de la ligne 1 du formulaire 2035.

Ainsi les sommes perçues qui ont été rétrocédées sont imposables et, par conséquent, donnent lieu au versement de cotisations sociales. Elles sont à déclarer à l’Urssaf Limousin dans « Ventes à des particuliers — Rétrocessions d’honoraires ».

Remarque : les rétrocessions d’honoraires ne sont jamais soumises à la « contribution diffuseur » (cette contribution ne concerne que les exploitants des œuvres).

Exemple : Un artiste-auteur mandataire X a encaissé 25 000 € HT de recettes artistiques au cours de l’année N. Il en a rétrocédé 10 000 € HT à un confrère Y, lequel a — par ailleurs — encaissé des recettes artistiques d’un montant de 12 000 € HT au cours de la même année.

Les recettes encaissées de X au titre de l’année N s’élèvent :

- Soit à 25 000 – 10 000 = 15 000 € HT s’il déclare en micro-BNC.

- Soit à 25 000 € HT s’il déclare son BNC en déclaration contrôlée et le « Montant net de ses recettes » sera de 25 000 – 10 000 = 15 000 € HT.

Les recettes de Y au titre de l’année N s’élèvent à 10 000 + 12 000 = 22 000 € HT.

Qu’est-ce que la déclaration DAS2 ? Quelle obligation du mandataire si les honoraires rétrocédés qu’il verse dépassent 1 200 € HT par bénéficiaire et par an ?

Nota Bene : L’administration fiscale précise (voir BOFIP paragraphe 80) : « Pour être admis en déduction des recettes, les honoraires rétrocédés doivent faire l’objet d’une déclaration dans les conditions prévues à l’article 240 du CGI. », c’est-à-dire faire l‘objet d’une déclaration DAS2 quand cette dernière est obligatoire.

La déclaration DAS2 un outil de lutte contre la fraude fiscale.

Ce formulaire de l’administration fiscale récapitule notamment les versements d’honoraires entre professionnels libéraux, au réel ou en micro-BNC.

La DAS2 est une déclaration à transmettre aux services fiscaux par tout professionnel (personne physique ou société) versant des honoraires. Toutefois elle n’est obligatoire que si l’artiste-auteur mandataire reverse des montants supérieurs à 1200 € HT par bénéficiaire et par an.

La déclaration d’honoraires DAS2 doit être transmise en dématérialisé via votre espace professionnel sur le site des impôts.

Les étapes sont les suivantes :

- Aller dans la rubrique « Tiers Déclarant » ;

- Cliquer sur « Accès à la déclaration en ligne des données EFI » ;

- Sélectionner le formulaire DAS2 ;

- Indiquer le nombre de bénéficiaires concernés ;

- Ajouter les coordonnées de votre « entreprise individuelle libérale » ;

- Remplir les informations demandées pour chaque bénéficiaire ayant perçu plus de 1200 € HT par an.